Atualmente, 40% da população faz parte da geração millennial. No futuro, ela será a mais numerosa do planeta, com expectativa de ser a mais rica também. Dentre as características desta população que vivencia a transformação digital desde a infância, podemos destacar:

- Superexposição tecnológica, virtual e midiática desde a infância;

- Tendência a não se sujeitar às tarefas subalternas e que tenham salários baixos;

- Possibilidade de se beneficiar da riqueza adquirida por seus pais;

- Familiarização com a baixa durabilidade e efemeridade dos produtos e serviços, o que os torna desapegados.

As particularidades dessa geração impacta diretamente em todos os setores da economia mundial, principalmente os serviços financeiros. Desse modo, é preciso rever as formas de trabalho para atingir e conquistar este público.

A seguir, vamos discutir de que forma os millennials têm influenciado o setor financeiro.

Millennials e os serviços financeiros

Segundo pesquisa da Deloitte, organização de auditoria e consultoria empresarial, 57% dos jovens nascidos entre 1980 e 2000 trocariam de banco em busca de tecnologias que se adequassem às suas necessidades.

Para eles, uma plataforma digital que ofereça uma boa experiência de usuário e apresente serviços financeiros sem a necessidade de qualquer tipo de interação social é essencial.

Em alguns anos o poder de compra desta geração será altíssimo. Para conquistá-los de uma vez, os bancos e organizações devem aproveitar a transformação digital e investir em tecnologias disruptivas para criar o “Banco do Futuro”.

O banco ideal

O investimento em tecnologias para o setor financeiro é solução principal para garantir a permanência da clientela millennial na instituição.

Para atender os clientes de onde e como eles quiserem, o banco deve disponibilizar uma solução que possa ser acessada por diferentes dispositivos móveis e que permita um autoatendimento automatizado.

Bancos e instituições que optaram por investir em chatbots já veem os benefícios ocasionados pela melhora do atendimento ao cliente. Este tipo de tecnologia vai além de manter uma conversa, pois também é capaz de realizar tarefas de auxílio ao usuário. Muitas destas empresas estão passando a oferecer serviços pelo WhatsApp utilizando as APIs do WhatsApp Business e também nas demais redes sociais.

Algumas instituições estão se aliando ao poder disruptivo das fintechs e já criaram chatbots capazes de ajudar os clientes na busca da melhor administração e investimento do seu dinheiro, por exemplo.

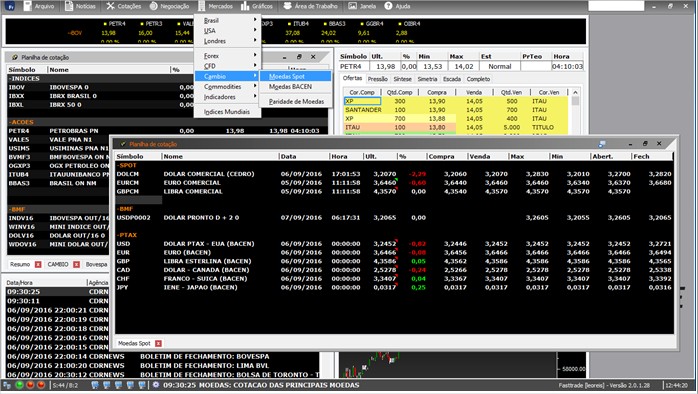

Outra ideia inteligente do banco do futuro é apostar em uma plataforma de Data Engine. Esta tecnologia possibilita o acesso a diversas informações, tanto de pessoas físicas quanto jurídicas, centralizadas numa única ferramenta.

A solução desenvolvida pela Cedro Technologies, por exemplo, acessa inúmeras fontes unificando o processamento de informações de um Dossiê Reputacional para evitar o trabalho manual em múltiplas plataformas.

Por último, mas não menos importante, o banco do futuro deve possibilitar a abertura de contas online. Filas, burocracia e atendimento presencial em agências afastam os millennials das instituições, já que este grupo de pessoas evita ao máximo a perda de tempo e lentidão.

Oferecer um processo totalmente digital, com possibilidade de acesso por smartphones, formulário de cadastro direto e resposta de aprovação rápida é garantia de sucesso entre esta geração de clientes.

Acessibilidade x Segurança

Outra característica dos jovens adultos da geração millennials é o conservadorismo em relação aos investimentos. Com o uso de novas tecnologias para o setor financeiro, surgem novos desafios em relação à confiança.

As ameaças de segurança aumentam com o número de canais, dificultando a atualização das avaliações de risco e garantia de que o dinheiro e dados confidenciais dos clientes estão seguros. A segurança aprimorada de marketing, no entanto, pode aumentar a confiança do cliente e a fidelidade à marca.

Além disso, outras precauções podem ser tomadas para garantir a segurança do patrimônio dos clientes. Dentre elas:

- Tecnologia de autenticação inteligente para proteger e simplificar riscos associados às plataformas e infraestruturas;

- Algoritmos de aprendizado de máquina para análise de transações suspeitas;

- Uso de blockchain para reduzir custos com segurança, ampliar a proteção na transmissão de dados e melhorar sua eficiência operacional, entre outros.

Segundo pesquisa feito em conjunto pela editora IDG e a operadora AT&T, 46% dos bancos planejam fazer grandes atualizações em 2020, porém de nada adianta prometer soluções modernas, aplicativos inovadores e a melhor experiência de usuário se não for possível cumpri-las de forma eficiente. A perda da confiança na instituição pode causar danos irreversíveis à reputação da marca.

Os bancos e instituições devem aproveitar a era da transformação digital para encontrar formas de inovar e simplificar os serviços financeiros.

A única maneira de garantir a adesão permanente das pessoas da geração millennial a um único banco é oferecendo um formato 100% digital e seguro.

Para mais posts sobre tendências tecnológicas, continue lendo nosso blog!